Если вы покупаете у зарубежных компаний видеоигры, доменные имена, платите за сбор статистики или запуск рекламы — вы должны платить НДС. Разумеется, если вы — юридическое лицо.

Для юрлиц с 1 октября 2022 года изменились правила уплаты НДС при покупке электронных услуг у зарубежных компаний. Теперь уплачивать налог нужно не в момент покупки услуги, а равными долями в течение трёх месяцев, следующих за истёкшим кварталом.

Если не соблюдать новые правила, можно нарваться на штраф до 30% от неуплаченной суммы налога. Разобрались, как правильно платить НДС в 2023 году.

Что изменилось в правилах в 2023 году

Еще 1 октября 2022 году государство изменило пункт 2 статьи 161 и статью 174.2 НК РФ и теперь при покупке электронных услуг у зарубежных компаний российские организации и ИП должны исчислять и уплачивать НДС. Но в законе есть исключение.

Если компания купила электронную услугу через посредника в РФ, например, через подразделение иностранной компании в РФ, то в этом случае НДС платит посредник. Так сказано в п. 10, 10.1 ст. 174.2 НК РФ.

А если российская компания покупала услуги напрямую у зарубежной и при этом работает в России, она сама должна платить НДС. При этом платить НДС нужно не в момент покупки электронных услуг, а равными долями в течение трёх месяцев, следующих за истёкшим кварталом и не позднее 28 числа каждого месяца (ст. 2 № 263-ФЗ). Рассказываем об этом подробнее в следующем разделе.

Как правильно уплатить НДС при покупке электронных услуг

С 1 января 2023 перед уплатой налога нужно предоставить отчетности до 25 числа каждого месяца по месту учёта (п. 5 ст. 174). Если не предоставить такую декларацию, выпишут штраф в размере 5% от неуплаченной суммы НДС (ст. 119 НК РФ).

А до 28 числа каждого из трех месяцев, который идет вслед за истекшим налоговым периодом, компании должны уплатить НДС. При этом платежи должны быть разделены на три части.

То есть, если налоговый период закончился в конце февраля, первую треть налога нужно заплатить не позднее 28-го марта. Вторую — не позднее 28-го апреля, а третью — не позднее 28-го мая.

Если срок платежа выпадает на выходной день, он автоматически переносится на ближайший рабочий день после выходных.

Для кого действует новое правило уплаты НДС

Для всех, кто оказывает услуги в электронной форме, а именно: продает программное обеспечение, дает удаленный доступ к программам или базам данных. А также тех, кто продает услуги автоматизированно и без участия сотрудников компании.

В ст. 174.2 есть полный список электронных услуг:

передача прав на использование программ для ПК, в том числе компьютерных игр и баз данных. А также предоставление к ним удалённого доступа.

Рекламные услуги в интернете.

Размещение предложений о покупке товаров, работ, услуг.

Предоставление возможности установить контакты и заключать сделки между продавцами и клиентами через интернет.

Хранение и обработка сведений в интернете.

Предоставление в режиме реального времени возможности размещать сведения в информационной системе.

Предоставление доменных имен, услуги хостинга.

Администрирование информационных систем и сайтов.

Предоставление прав на электронные книги и иные электронные публикации, информационные, образовательные материалы, графические изображения, а также музыкальные и аудиовизуальные произведения.

Поиск и предоставление заказчику сведений о потенциальных клиентах.

Доступ к поисковым системам.

Ведение статистики на сайтах.

В каких случаях покупатель электронных услуг не становится налоговым агентом

Компания не должна платить НДС при покупке услуг, которые не считаются электронными. К ним относятся:

Продажа товаров через интернет.

Продажа программного обеспечения и баз данных на материальных носителях. Например, на флешках или дисках.

Консультационные услуги по электронной почте.

Предоставление доступа к интернету.

Кроме того, платить НДС при покупке электронных услуг у зарубежного продавца не нужно:

Физлицам.

Компаниям и ИП при покупках через обособленные подразделения компаний в РФ. В этом случае подразделение организации платит НДС самостоятельно.

Компаниям и ИП при сделках через посредников, которые являются обособленными подразделениями зарубежных продавцов в РФ. В этом случае НДС платит посредник.

Компаниям и ИП при покупках через российских посредников. В этом случае подразделение организации платит НДС самостоятельно.

Как рассчитать и уплатить налог при покупке электронных услуг

Российские компании и ИП выступают как налоговые агенты и выставляют счёт-фактуру себе самостоятельно. Но, чтобы уплатить правильный НДС, компания сначала должна определить налоговую базу.

Как определить налоговую базу

Налоговая база определяется как сумма дохода иностранной организации от продажи электронных услуг с учётом налога 20% (п. 4 ст. 164 НК). Это значит, если услуга стоила 10 000 рублей, то НДС будет рассчитываться так:

10 000 * 20 / 120 = 1 666 рублей.

А если электронную услугу продавали в иностранной валюте, то её стоимость нужно перевести в рубли по курсу ЦБ РФ на день покупки.

Как уплатить налог

Для этого после покупки услуги налоговому агенту нужно составить счёт-фактуру и внести его в книгу продаж под кодом операции 06. А затем заполнить несколько разделов в налоговой декларации:

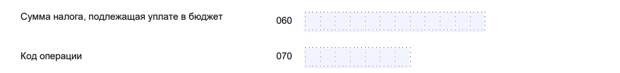

В разделе 2 в строке 060 нужно указать сумму налога, который подлежит оплате. А в строке 070 указать код операции 1011720.

В разделе 3 в строке 180 нужно указать сумму налога, которая подлежит вычету.

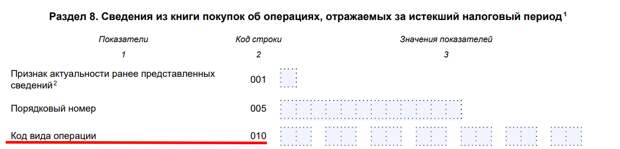

В разделе 8 в строке 010 нужно нужно код вида операции «06».

В разделе 9 нужно указать сведения об операциях, по которым в отчётном квартале был начислен НДС. Для этого в строке 010 «Код вида операции» раздела 9 указывается код «06».

В остальных разделах и строках НДС заполняется в общем порядке.

Также компания может получить налоговый вычет по ст. 171 НК РФ. Для этого она должна работать по общей системе налогообложения, удерживать НДС при перечислении оплаты поставщику и использовать приобретенные услуги в деятельности, облагаемой НДС.

Коротко о главном

Теперь при покупке электронных услуг у зарубежных компаний российские организации и ИП должны исчислять и уплачивать НДС.

Платить НДС нужно не в момент покупки электронных услуг, а равными долями в течение трёх месяцев, следующих за истёкшим кварталом и не позднее 28 числа каждого месяца.

Если компания не приобретала электронные услуги или приобретала их через посредников, платить НДС не нужно.

Налоговая база для уплаты НДС составляет 20% и рассчитывается по формуле 20/120.