С начала 2023 года работодатели уплачивают НДФЛ и подают отчёты по новым правилам. Скоро закончится полугодие, и придёт время подавать очередной отчёт. Напоминаем, что поменялось в НДФЛ в 2023 году.

В статье мы подробно описываем изменения, а ещё показываем, как заполнять форму 6-НДФЛ. Чтобы прочитать и просмотреть всё, вам понадобится примерно 10 минут. Если спешите — посмотрите блок Как заполнять новую форму 6-НДФЛ → Раздел 1, а потом переходите к последнему разделу статьи.

Что поменялось в НДФЛ в 2023 году

Дата получения дохода. До 2023 года датой получения дохода было последнее число месяца. Теперь дата признания дохода — это день, в который сотруднику перечислили деньги. То есть НДФЛ нужно удерживать и с аванса, и с зарплаты.

Новый сроки для платежей. Платить НДФЛ нужно по-прежнему ежемесячно, но теперь — не позднее 28 числа каждого месяца. Исключение — декабрь: если НДФЛ удерживается с 23 до 31 декабря, его нужно заплатить в последний рабочий день календарного года (раньше можно, позже — нет).

Новый срок для отчётностей. Теперь 6-НДФЛ нужно отправлять в ИФНС точно так же, как и любую другую отчётность — не позже 25 числа после завершения расчётного периода.

Как и раньше, если крайний срок выпал на выходной, уплатить НДФЛ или подать отчёт можно на следующий рабочий день. Вот когда сдавать отчёт в 2023 году — все переносы уже учтены:

| 1 квартал | 25 апреля |

| Полугодие | 25 июля |

| 9 месяцев | 25 октября |

| Год | 26 февраля 2024 года |

Что с форматом подачи? Всё осталось по-прежнему — подать отчёт можно в электронном виде через ТКС. Сдача бланков в бумажном виде разрешается небольшим компаниям, в которых работают не больше 10 человек.

Как поменялась форма 6-НДФЛ

Все изменения пришлись на Раздел 1:

-

Поменялась строка 020 — теперь тут нужно указать общую сумму НДФЛ, который нужно перечислить за последние 3 месяца отчётного периода. Раньше тут нужно было прописывать удержанный налог.

-

Большой блок со сроками уплаты налогов заменили на 4 строки. В них общую сумму НДФЛ из строки 020 нужно разбить по срокам перечисления. Вот как это выглядит на примере второго квартала 2023 года:

| Строка 021 | Налог, удержанный с 23 марта по 22 апреля |

| Строка 022 | Налог, удержанный с 23 апреля по 22 мая |

| Строка 023 | Налог, удержанный с 23 мая по 22 июня |

| Строка 024 | Заполнять не нужно, эта строка нужна только для годового отчёта |

Как заполнять новую форму 6-НДФЛ: инструкция с примерами

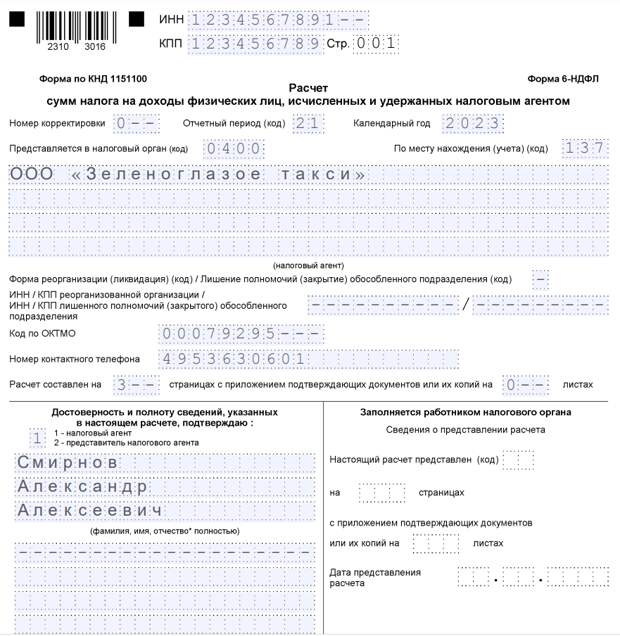

Титульный лист. Тут всё по-старому: нужно внести данные вашего юрлица или ИП. Несколько важных моментов:

-

в поле «Номер корректировки» укажите «0 - -», если сдаёте первый отчёт в этом расчётном периоде. Если в уже сданном 6-НДФЛ нужно будет что-то исправить, укажите в этом поле «1 - -». Если придётся повторно корректировать этот же 6-НДФЛ — пропишите в поле «2 - -», и так далее;

-

в поле «Отчётный период» укажите нужный код — все они есть здесь;

-

если не знаете код своего налогового органа, сервис ФНС поможет определить реквизиты. Там же можно узнать ваш код по ОКТМО.

Если какое-то поле вам не нужно заполнять — проставьте прочерки

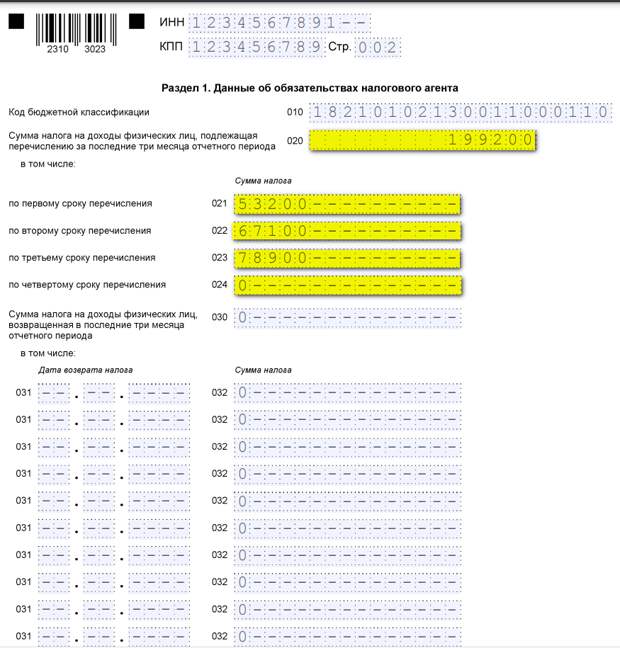

Раздел 1. Посмотрим на примере, как заполнять обновлённые поля:

-

строка 020 — общая сумма налога за последние 3 месяца, которую надо уплатить;

-

строки 021-024 — сумма исчисленного и удержанного налога по четырём срокам перечисления;

-

строка 030 — общая сумма НДФЛ, которую вы удержали по ошибке, а потом вернули. В строках 031–032 нужно указать дату возврата налога и точную сумму. Если вы ничего не удерживали по ошибке и не возвращали, поставьте в этих полях прочерки и нули

Жёлтым выделены обновлённые поля

Раздел 2. Его пока не меняли — все поля заполняйте, как раньше.

Приложение 1. Как и прежде, справки о доходах и налогах физлиц нужно сдавать только в годовом расчёте 6-НДФЛ.

Коротко: что поменялось в 6-НДФЛ

-

Теперь НДФЛ удерживается и с зарплаты, и с аванса. Уплачивать НДФЛ нужно не позднее 28 числа каждого месяца. Исключение — декабрь: НДФЛ, удержанный с 23 до 31 декабря, нужно заплатить не позднее последнего рабочего дня текущего года.

-

С 2023 года 6-НДФЛ нужно подавать не позднее 25 числа после завершения расчётного периода. Например, если отчитываетесь за полугодие — подать 6-НДФЛ нужно не позднее 25 июля.

-

В форме 6-НДФЛ изменился Раздел 1, а именно строка 020 и блок ниже. В строке 020 прописывается общая сумма НДФЛ за период, а в строках 021-024 эта сумма дробится по срокам перечисления.