Бывает, что предприниматели обращаются к бухгалтерам на аутсорсе и платят по 5-10 тысяч рублей, чтобы быстро сдать отчётность по упрощёнке. Но заполнить и отправить декларацию в ФНС можно и самостоятельно. Достаточно разобраться с формой и правильно вписать доходы с расходами. Рассказываем, как заполнить декларацию по УСН «Доходы минус расходы».

Сначала мы расскажем о форме декларации и правилах подсчёта налоговой базы. Если вы уже это знаете, можете сразу перейти к инструкции по заполнению.

Как считать доходы и расходы для налоговой

Прежде чем заполнить декларацию, правильно посчитайте доходы и расходы. Предприниматели ведут книги учёта доходов и расходов — по ним проще сдавать отчётность. А ещё книги помогают подтвердить суммы из деклараций, если налоговая запрашивает уточнения. Подробнее мы рассказывали о ведении КУДиР в статье «Как правильно заполнить книгу учёта доходов и расходов».

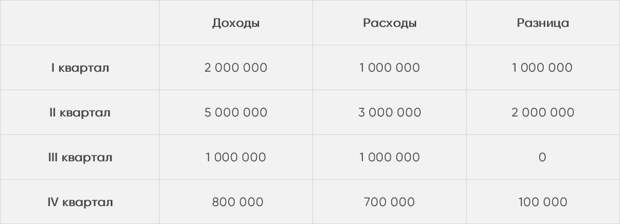

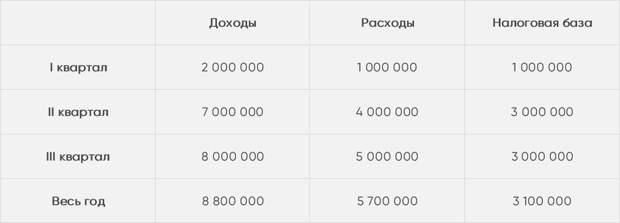

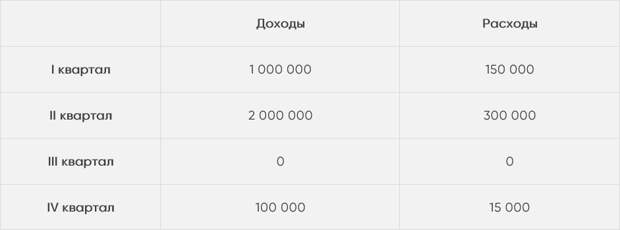

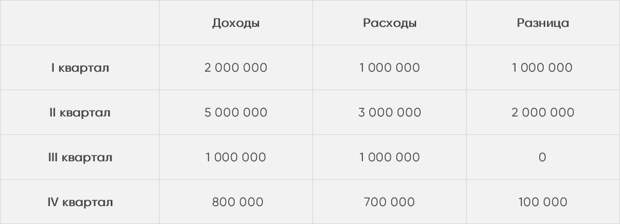

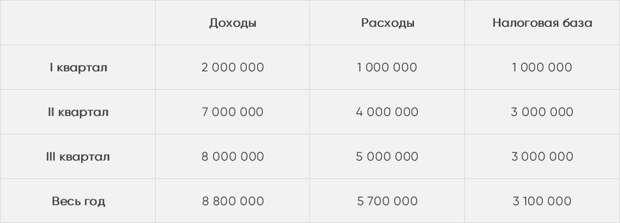

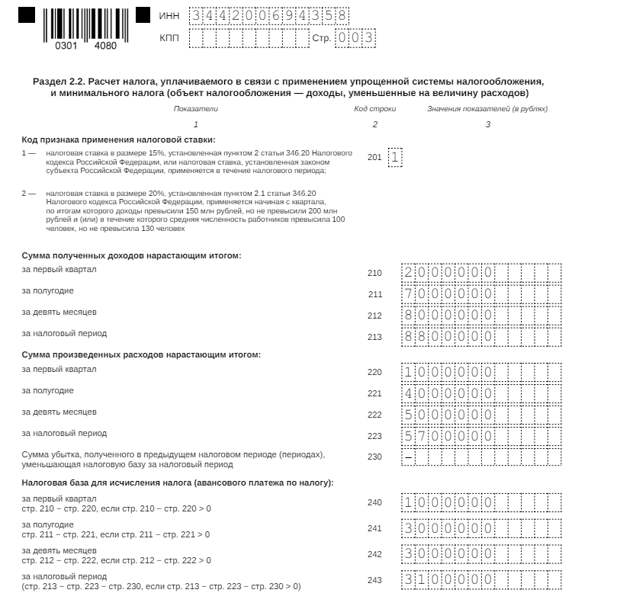

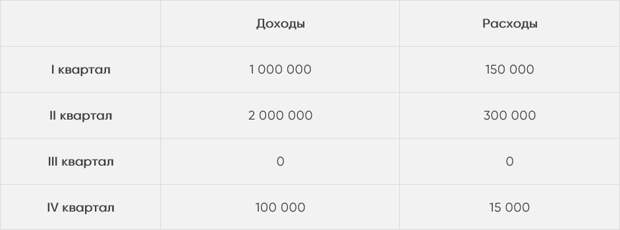

В декларации нужно заполнять доходы и расходы поквартально, причём нарастающим итогом. Чтобы разобраться, рассмотрим простой пример. Предприниматель Иван занимается пошивом шорт. За 2023 год его доходы достигли 8,8 млн рублей, а расходы составили 5,7 млн. Вот как выглядят показатели по каждому кварталу.

Чтобы посчитать показатели нарастающим итогом за квартал, нужно сложить прошлый и текущий кварталы. Например, в I квартале доход 2 млн рублей, а во втором — уже 7 млн рублей. Получается, что доходы и расходы Ивана нарастающим итогом будут выглядеть так.

Есть два важных момента:

1. Дата получения дохода — это день, когда деньги поступили в кассу или на расчётный счёт в банке.

2. Расходы — это экономически обоснованные траты на бизнес. Их учитывают в налоговой отчётности, если они оплачены и подтверждены документами (договорами, счетами, актами или универсальными передаточными документами).

Полный перечень расходов, которые относятся к бизнесу, указан в статье 346.16 Налогового кодекса. К примеру, он включает:

-

оплату нотариальных, аудиторских, бухгалтерских или рекламных услуг;

-

покупку сырья, расходных материалов;

-

покупку рабочих инструментов;

-

аренду офисов и складов;

-

зарплаты сотрудников.

Как заполнить декларацию

Скачать бланк декларации в формате PDF или XSD можно на сайте ФНС. Если не получается открыть PDF-файл, воспользуйтесь программой «Налогоплательщик ЮЛ» — скачать её можно на сайте налоговой.

Заполнить нужно три раздела:

-

Титульный лист;

-

Раздел 1.2;

-

Раздел 2.2.

Если компания или предприниматель получали бюджетное финансирование или пользовались госимуществом, понадобится дополнительно заполнить раздел 3.

Важно. Если декларация заполняется от руки, во всех свободных окнах нужно проставить прочерки. Если электронно, то прочерки оставляют пустыми.

Титульный лист

Декларация начинается с общей информации о предпринимателе или компании. Нужно указать полное наименование, ИНН, КПП (только для юрлиц) и информацию об отчётности. Вот несколько важных правил:

1. Номер корректировки указывают всегда. Если сдаёте первую декларацию за отчётный период, пишите «0−−». Если налоговая вернула форму и попросила исправить, указывайте порядковые номера. Например, первая корректировка — «1−−», вторая — «2−−».

2. Налоговый период — всегда 34. Это значит, что вы сдаёте отчётность за предыдущий год. Другие периоды указывают, когда бизнес закрывается или переходит на ОСНО.

3. Код налогового органа определяют по месту регистрации. Узнать его можно на сайте ФНС.

4. Код поля «по месту нахождения» зависит от формы бизнеса. ИП указывают «120», организации в общем случае — «210».

5. Ф. И. О. руководителя компании или ИП.

6. Контактный телефон, он должен начинаться с плюса.

Пример заполнения части титульного листа

Предприниматель указывает свои Ф. И. О., для юрлица прописывают полное наименование как, как в выписке ЕГРЮЛ. Если напишете сокращённое название, придётся подавать корректировку.

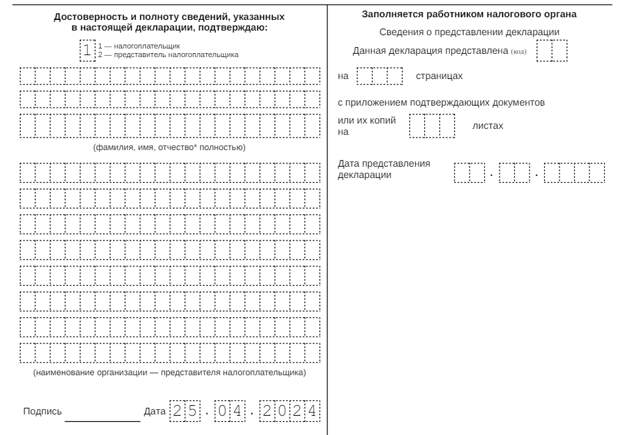

Вторую часть титульного листа заполняют только в первом столбце. Если декларацию сдаёт сам ИП или директор организации, указывают цифру один.

Пример заполнения части титульного листа

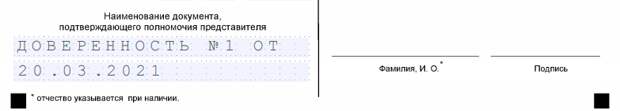

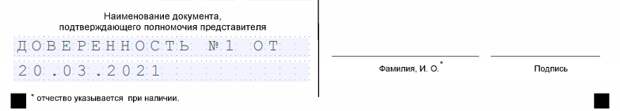

Если декларацию подаёт представитель по доверенности, в предыдущем блоке указывают цифру «2» и Ф. И. О. представителя. В последнем блоке листа прописывают номер и дату выдачи доверенности.

Пример заполнения информации о доверенности представителя

Раздел 2.2

Это не ошибка: обычно предприниматели заполняют сначала раздел 2.2, а потом 1.2. Дело в том, что раздел 2.2 включает информацию о доходах, расходах и налоговой базе, а раздел 1.2 — информацию о налогах к уплате. Поэтому логично сначала посчитать налоговую базу, а затем — налог.

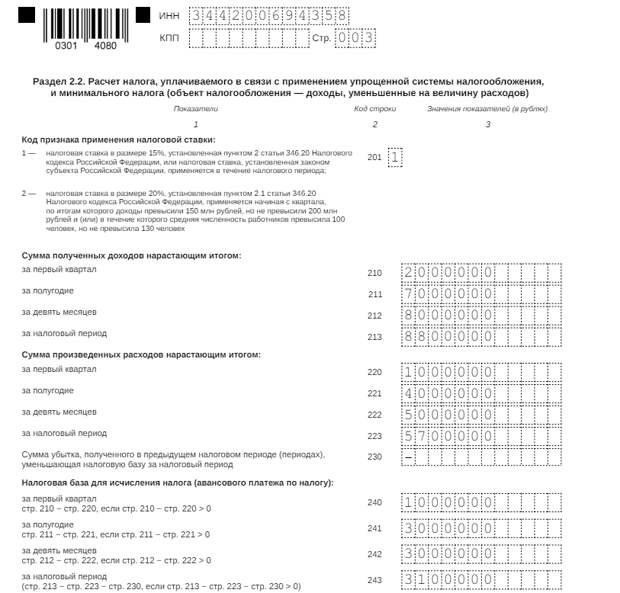

В строке 201 указывается код признака налоговой ставки. Стандартная ставка равна 15% или меньше, если в регионе её законодательно понизили — в этом случае указывается код 1. Либо код 2, если бизнес превысил лимиты по числу работников или доходам. Остальную часть раздела заполните по примеру таблицы, которую мы разобрали в блоке «Как считать доходы и расходы для налоговой».

Пример заполнения первой страницы раздела 2.2

Блок с убытками заполняют, если разница между доходами и расходами оказалась отрицательной. Например, если в первом квартале предприниматель получил убыток в 100 тыс. рублей, в поле «Налоговая база» оставляют прочерки, а в поле «Сумма полученного убытка» указывают «100000».

Для каждого квартала указывается актуальная налоговая ставка — в нашем примере это 15%. Строка 264 заполняется только, если ставка пониженная — тогда в ней прописывается основание. Для стандартной или повышенной ставки эту строку не заполняют.

Пример заполнения первой страницы раздела 2.2

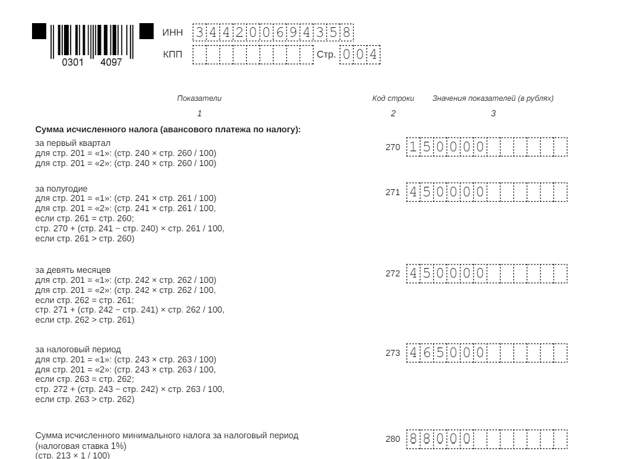

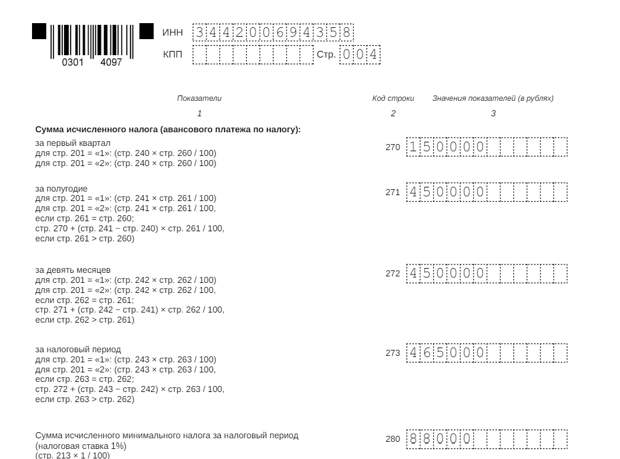

Следующий шаг и страница — сумма налога. Посчитать её несложно. Нужно налоговую базу за каждый период умножить на ставку. Но есть важный момент: минимальный налог в последней строке считают всегда. Формула простая: доход за год умножить на 1%. Эту сумму платят предприниматели, у которых налоговая база по итогам года отрицательна или равна нулю.

Пример заполнения второй страницы раздела 2.2

Раздел 1.2

Прежде чем заполнить первый раздел, узнайте код бизнеса по ОКТМО. Сделать это можно в сервисе Росстата. Вот как узнать код:

1. Укажите ИНН компании или ИП.

2. Нажмите кнопку «Получить».

3. Скопируйте код из строки «ОКТМО регистрации».

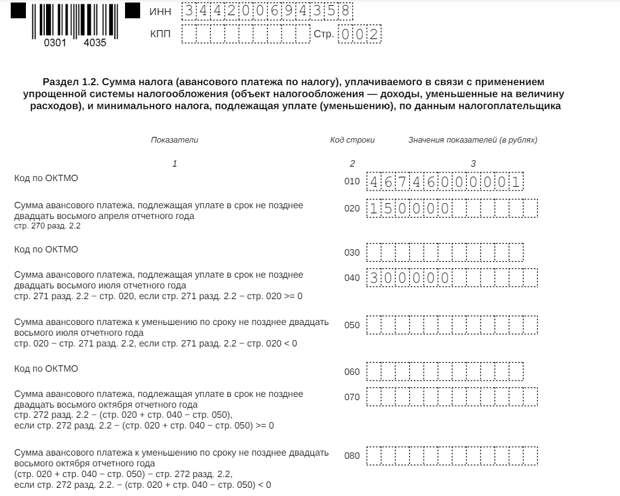

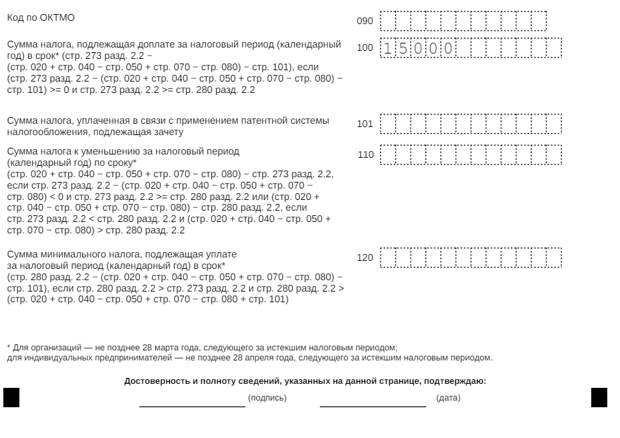

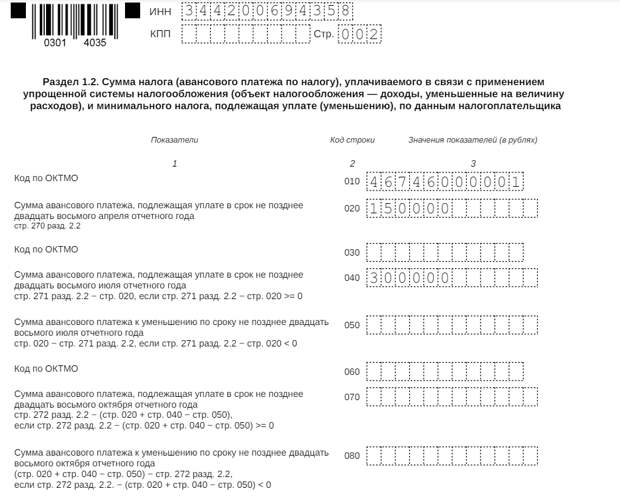

В первом разделе указываются суммы авансовых платежей по налогам за каждый месяц. Но теперь не нарастающим итогом, а фактически. Вот как выглядят суммы платежей в нашем примере с предпринимателем.

Разница между доходами и расходами в первом квартале равна 1 млн рублей, значит, сумма платежа — 150 тыс. рублей. Это число и нужно указать в первой строке после очередного поля «Код ОКТМО». Если разница равна нулю, строки не заполняют.

Пример заполнения раздела 1.2

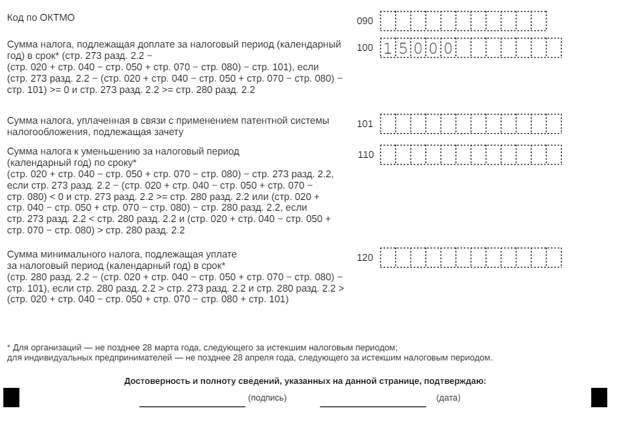

Поля в разделе 1.2 указаны не по названию кварталов, а по сроку уплаты авансовых платежей. Вот как в них разобраться:

-

код 020 — первый квартал;

-

код 040 — второй квартал;

-

код 070— третий квартал;

-

код 100 — четвёртый квартал.

Пример заполнения раздела 1.2

Если по итогам квартала бизнес получил убытки, заполнять нужно поля с кодами 030, 050, 080 и 100. При этом налог составит 1% от суммы дохода за период. Например, если в первом квартале ИП заработал 1 млн рублей, авансовый платёж составит 10 тыс. рублей. А если убытки были во всех кварталах, строка 100 заполняется по строке 280 из раздела 2.2.

Когда и как сдать отчётность

Сдавать нужно только заполненные листы. Распечатайте документ, подпишите и поставьте дату в нижней части каждого листа. Если сдаёте электронно с помощью ЭЦП, распечатывать и подписывать вручную не нужно. Если в компании более 100 сотрудников, сдать декларацию можно только в электронном виде.

Сроки сдачи зависят от формы бизнеса:

-

не позднее 25 марта — юридические лица;

-

не позднее 25 апреля — индивидуальные предприниматели.

Иногда сроки могут меняться. Это происходит, если:

-

Последний день выпадает на выходной. Тогда конец срока сдвигается на следующий рабочий день.

-

Бизнес переходит на ОСНО. Тогда декларация по УСН сдаётся не позднее 25 числа месяца, который следует за последним кварталом на спецрежиме.

-

Бизнес прекращает работу на УСН. Тогда декларация сдаётся не позднее 25 числа месяца, который следует за последним рабочим.

Налог при УСН требуется платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года.

Если вы столкнулись с трудностями при заполнении или сдаче отчётности, можете подключить облачную бухгалтерию Делобанка. Сервис поможет проследить за доходами и расходами, рассчитать все налоги, сформировать и отправить декларацию в налоговую. А если возникнут вопросы, опытные бухгалтеры Делобанка помогут с ними разобраться.