После отправки декларации по НДС в налоговую бухгалтер или сам предприниматель могут найти в отчёте ошибку — неприятно, но поправимо. В статье расскажем, когда на ошибку допустимо закрыть глаза, а когда стоит отправить уточнёнку как можно скорее.

Чтение статьи полностью займёт около 7 минут. Если сейчас не успеваете всё вдумчиво изучить — сохраните в закладки или переходите в последний раздел.

Собрали там самое главное.Когда может обнаружиться ошибка в декларации по НДС

Ошибку может отыскать предприниматель или бухгалтер, когда будет пересматривать отчёт — или сотрудники налоговой, когда начнут проверять декларацию.

Обычно налоговая проверяет отчёты в течение недели после получения. За это время в личном кабинете налогоплательщика появятся протоколы проверки — они показывают, всё ли в порядке с декларацией или будет нужна уточнёнка. Вот какие протоколы бывают:

извещение о вводе — всё хорошо, налоговая приняла декларацию без лишних вопросов;

уведомление об уточнении — в декларации допущены неточности, например в отчёте указаны неверные данные о руководителе. Нужно отправить уточнённую декларацию;

уведомление об отказе — ФНС не приняла вашу декларацию. Нужно всё перепроверить, исправить ошибки и отправить декларацию ещё раз.

В следующих разделах мы расскажем, какие ошибки часто встречаются в декларациях по НДС и как их исправить.

Что делать, если вы самостоятельно нашли ошибку в декларации

Зависит от того, что это за ошибка: она привела к занижению суммы налога или нет.

Из-за ошибки сумма налога осталась правильной или даже стала больше. Если вы случайно завысили сумму налога (то есть фактически заплатили больше, чем должны были), по закону вы не обязаны подавать уточнёнку — это подтверждает ФНС. Но часто налоговая всё равно отправляет требование об уточнении: в течение 5 рабочих дней вам как налогоплательщику нужно предоставить пояснения.

Мартынова Ольга, юрист: Когда ФНС проверяет декларации в электронном виде, она автоматически проводит сверку между всеми поставщиками. Если где-то данные не совпадут, вопросы будут и к контрагенту, и к покупателю. Не факт, что в этом случае попросят предоставлять уточнённую декларацию: скорее всего, дело ограничится запросом на предоставление пояснений.

Из-за ошибки сумма налога стала ниже. В этом случае как можно скорее внесите недостающую сумму на ЕНС, а потом отправьте уточнённую декларацию в налоговую.

Когда конкретно можно отправлять уточнёнку: когда налоговая примет и начнёт обрабатывать вашу первичную декларацию. Да, там будет ошибка, но если вы отправите две декларации подряд, это только запутает сотрудников налоговой.

План действий: дождитесь в ЛК квитанции о приёме — это значит, что ФНС начала обработку вашего отчёта, — и только потом отправляйте уточнённую декларацию.

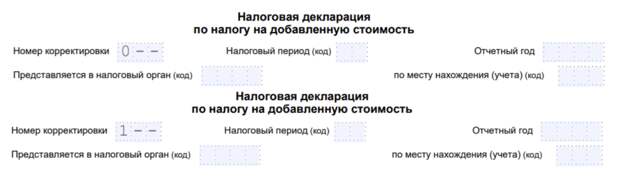

Для уточнёнки вам не понадобится отдельный бланк: это та же декларация, но с правильными данными. Единственное, укажите верный номер корректировки:

1 — отправляете уточнёнку по сданной декларации в первый раз,

2 — отправляете уточнёнку во второй раз,

3 — отправляете уточнёнку в третий раз.

В первичной декларации в поле «Номер корректировки» указываем «0» (верхний скриншот). Если подаём уточнёнку, меняем номер корректировки на «1», «2» или «3» — в зависимости от того, в какой по счёту раз отправляем уточнённую декларацию

Что делать, если ФНС прислала уведомление об уточнении

Как и в кейсе предыдущего раздела, всё зависит от ошибки.

Ошибка не занизила сумму налога: налоговая максимум попросит предоставить объяснения. Подавать уточнёнку не потребуется, штрафа тоже не будет

Вот пара некритичных ошибок, которые часто встречаются в декларациях:

Неправильно указаны сведения о руководителе компании или ИП (код ошибки: 0100600000). Это значит, что нужно проверить ИНН, КПП и данные о налогоплательщике — возможно, где-то опечатка или слетела вёрстка.

Файл с таким именем уже зарегистрирован (код ошибки: 0200200017). Это может означать ошибку на стороне ФНС — возможно, сбой программного обеспечения. Позвоните в налоговую и уточните, в чём может быть проблема.

Ошибка занизила сумму налога: нужно внести недостающую сумму на ЕНС и подать уточнённую декларацию с правильными данными. Это нужно сделать в срок, который ФНС укажет в требовании о пояснении и акте (правильную сумму налога там тоже подскажут).

Важно: если к моменту подачи уточнёнки уже пройдёт срок уплаты НДС, бизнесу придётся заплатить штраф: 5% от неуплаченной суммы налога, но не меньше 1000 руб. и не больше 30% от суммы налога. Штраф будет начисляться каждый месяц — до того момента, пока вы не подадите корректировки.

ООО «Ромашка» ошиблась в сумме налога и занизила его на 50 000 руб. Налоговая запросила пояснение и составила акт проверки. ООО «Ромашка» не внесла в установленный срок недостающую сумму на единый налоговый счёт: теперь ей нужно внести 50 000 руб. + 2500 руб (остаток по налогам и штраф). Если ООО «Ромашка» задержится ещё на месяц, штраф вырастет до 5000 руб.

Что делать, если ФНС прислала уведомление об отказе

Очень внимательно проверить все поля в налоговой декларации: в отчёте будет указано, какие именно поля нужно поправить. Вот какие ошибки встречаются часть:

Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации (код ошибки 0100200009) — вы отправили декларацию не в свою налоговую.

Не найден плательщик по ИНН/КПП, представленным в файле (код ошибки: 0400100001) — возможно, допущена опечатка в реквизитах.

Налогоплательщик снят с учета (код ошибки: 0400100002) — вас нет в базе. Возможно, у вас изменился юридический адрес или проблема на стороне налоговой — могла быть реорганизация, и вы теперь относитесь к другой налоговой.

Когда исправите все ошибки, отправьте декларацию ещё раз — но не меняйте номер корректировки. Если предыдущая версия была под номером «0», в этот раз в поле «Номер корректировки» будет тоже «0» — по сути, вы заново подаёте декларацию по НДС.

Коротко: когда нужно предоставлять уточнённую декларацию по НДС

Если вы сами нашли ошибку после подачи первичной декларации, и эта ошибка занижает сумму налога. Внесите недостающую сумму налога на ЕНС, дождитесь, когда налоговая примет первичную декларацию, и отправьте уточнёнку.

Если налоговая нашла ошибку, которая занижает сумму налога. Дождитесь уведомления об уточнении и акта, в установленный срок внесите недостающую сумму на ЕНС и отправьте уточнёнку.

Для уточнённой декларации нет отдельного бланка: просто исправьте ошибки в вашей первичной декларации и отправьте отчёт в налоговую. Укажите правильный номер корректировке на первом листе: первичная декларация — это «0», первая уточнённая декларация — «1», и так далее.