Упрощенная система налогообложения (УСН) — специальный налоговый режим. Модель «доходы» означает, что организация или ИП платит налог только с дохода. Заработали 20 миллионов — заплатили 1,2 млн рублей по стандартной ставке 6%. Нет поступлений — платить не надо. Расходы здесь не учитывают.

Разобрали все особенности и нюансы этой налоговой системы. В статье говорим про доходную УСН. Если захотите разобраться в тонкостях работы на УСН «доходы минус расходы», тоже выпустим материал.

Кому подходит доходная упрощенка

Спецрежим выгодно применять, если у вас:

Небольшие расходы. Например, вы оказываете образовательные, консультационные услуги или сдаёте помещения в аренду. Когда расходы составляют 40-50% от оборота и больше, лучше остановить выбор на УСН «доходы минус расходы». Потому что с разницы заплатить выгоднее. Второй вариант подходит предприятиям торговли, общепита, производства.

Немного сотрудников. УСН «доходы» не предполагает учёт расходов на работников. Налог можно уменьшать только на уплаченные страховые взносы: дальше расскажем, как это сделать. Если штат большой, оптимальнее окажется доходно-расходная упрощенка: сможете включать в расходы зарплаты, взносы и прочие выплаты в адрес персонала.

Нет обязанности платить налог на добавленную стоимость.

УСН «доходы» допустимо сменить на «доходы минус расходы» с начала следующего года. Лучший вариант просчитывайте заранее. Рассмотрите в совокупности критерии, которые мы перечислили, и прочтите наши советы по выбору модели УСН. Для ИП в некоторых случаях выгоднее может оказаться патент, либо совмещение патента и упрощенки.

Ограничения, лимиты, ставки

Упрощенка — льготная система, ориентированная на представителей малого и среднего бизнеса. Чтобы применять её, компания должна соответствовать критериям по:

Видам деятельности.

Остатку стоимости основных средств.

Средней численности сотрудников.

Доходу.

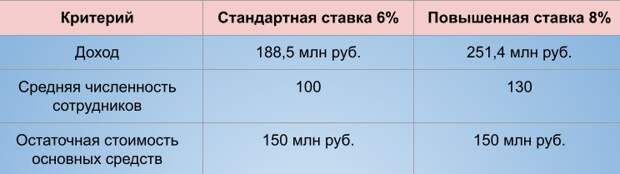

Последние два пункта определяют, по какой ставке предприятие будет платить налог: стандартной 6% или повышенной 8%.

Лимиты и ставки текущего года собрали в таблицу:

Повышенные ставки ввели, чтобы бизнес мог расширять штат, больше зарабатывать и оставаться на УСН. Превысив потолок в 251,4 миллиона или среднюю численность в 130 человек, право на упрощенку теряется. Остаётся только ОСНО.

Важно.На доходной УСН стандартная ставка варьируется от 0 до 6%, а на доходно-расходной — от 5 до 15%. Компания 1С:ИТС ежегодно составляет табличку с налоговыми ставками по регионам: вот актуальная таблица на 2023 год. Если не найдёте в таблице свой вид деятельности, загляните на сайт ФНС. Вверху страницы выберите регион и пролистайте страницу вниз: увидите местный закон со ставками.

Деятельность, которой запрещено заниматься на УСН, перечислена в Налоговом кодексе. В этом году список пополнили производители и продавцы ювелирных изделий. Какие ещё изменения должны учитывать упрощенцы — рассказали в этой статье.

Какие доходы учитывать и какой датой

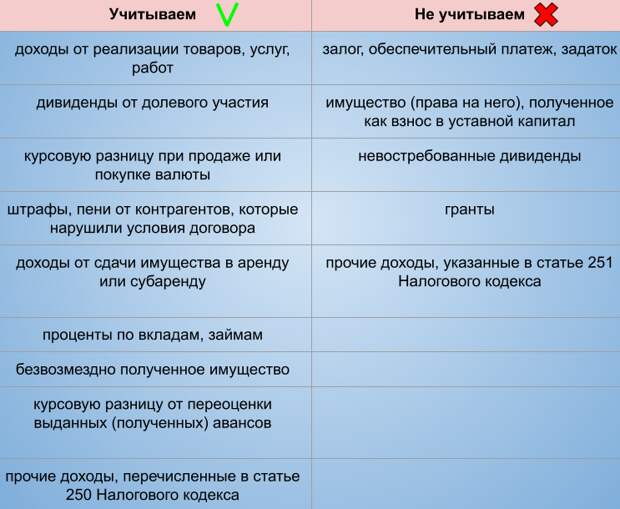

Чтобы определить доход, нужно сложить:

Выручку от реализации товаров, работ или услуг, то есть, от ведения бизнеса. Например, фирма оказала клиентам юридические услуги на 1 миллион. Это и есть доход от реализации.

Внереализационные доходы. Это деньги, полученные не от предпринимательства, а из незапрещённых источников. К примеру, дивиденды от долевого участия в других организациях.

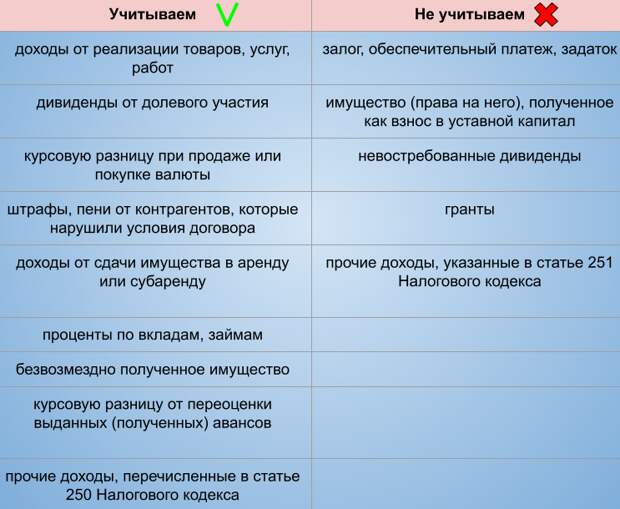

Некоторые поступления, напротив, учитывать не надо. Они указаны в ст. 251 НК. Чтобы было проще запомнить, смотрите памятку:

Доходы учитывайте той датой, когда они поступили на счёт или в кассу, в том числе, предоплату. Этот метод называется кассовым.

Доходы — это не всегда деньги. Вы можете обменяться с клиентом работами, услугами или имуществом, то есть, провести взаимозачёт требований. Минфин разъясняет, что такие поступления следует признавать на дату проведения взаимозачёта.

Фиксация финансовых операций происходит по правилам бухгалтерского учёта. Организации обязаны его вести, индивидуальные предприниматели — нет. Налоговый учёт обязателен для всех. Для целей налогового учёта ИП должны вести КУДиР. Вот инструкция по её заполнению. Некоторые доходы ИП освобождены от налогообложения: они поименованы в ст. 217 НК.

Как рассчитать налог

Чтобы рассчитать налог, нужно умножить доход (базу) на ставку. Доход считайте по нарастающей: к январским поступлениям прибавляйте февральские, потом мартовские — получите сумму за первый квартал. К ней плюсуйте доход апреля, мая и так далее.

Порядок уплаты такой: поквартально авансовые платежи и остаток по итогу года.

Чтобы было проще, разберём на примере.Доход ООО «Развитие» за 2022 год составил 168 миллионов рублей:

26 — за первый квартал;

74 — за полугодие;

119 — за 9 месяцев;

168 — за год.

Общество применяет обычную ставку 6%. Рассчитаем авансовый платеж за каждый квартал.

Первый: 26 млн * 6% = 1,56 млн.

Полугодие: 74 млн * 6% - 1,56 млн = 2,88 млн.

9 месяцев: 119 млн * 6% - 1,56 - 2,88 = 2,7 млн.

Остаток за 2022: 168 млн * 6% - 1,56 - 2,88 - 2,7 = 2,94 млн.

Налог по УСН «доходы» можно снизить

Разрешено уменьшать налог и авансы за счёт:

Страховых взносов за работников.

Взносов ИП за себя. ИП с сотрудниками может снизить налог на взносы до 50%, ИП без сотрудников — полностью.

Взносов по договорам добровольного личного страхования (в том числе, ДМС).

Торгового сбора. Такая возможность есть у налогоплательщиков, которые перечисляют деньги в бюджет Москвы, Санкт-Петербурга или Севастополя.

Чтобы уменьшить налог по УСН на взносы, нужно заплатить их в том же периоде, что и авансовый платеж, либо досрочно. Удобнее воспользоваться обновлённым сервисом ФНС «Уплата налогов и пошлин». Выберите раздел «жизненные ситуации» → «уплата фиксированных страховых взносов». Сервис автоматически подставляет реквизиты.

Подать заявление на зачёт можно через личный кабинет юрлица или ИП. В разделе «жизненные ситуации» кликните на «распорядиться сальдо ЕНС» и выберите заявление.

ФНС напоминает, что зачёт возможен, если сальдо ЕНС положительное.

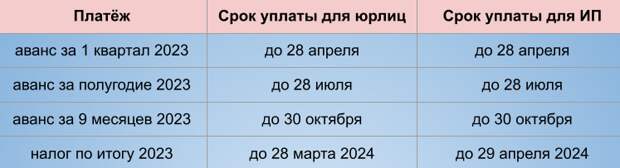

Срок уплаты налога

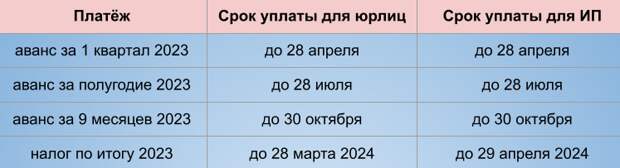

Из-за введения ЕНП все сроки перенесли на 28 число. Вот подсказка по срокам уплаты с учётом переноса из-за выходных:

Налог по упрощенке можно платить в составе ЕНП, либо отдельными платёжками до конца года. Подробный разбор по заполнению платёжных поручений смотрите здесь.

Срок подачи отчетности

Отчетность для упрощенцев состоит из уведомлений об исчисленных суммах налога и годовой декларации.

Уведомления нужны, чтобы ИФНС правильно распределила авансовые платежи. Отправить уведомления следует до 25 числа после отчётного квартала: до 25 апреля, 25 июля, 25 октября.

Итоговую декларацию по УСН юрлица сдают до 25 марта следующего года, ИП — до 25 апреля следующего года. Организации отправляют бланк по месту нахождения, предприниматели — по месту жительства. Отправляйте декларацию вовремя, иначе банк может заморозить расчётный счёт, а налоговики выпишут штрафы.

В Делобанке есть сервис облачной бухгалтерии. Он рассчитывает налоги, формирует и отправляет отчетность в ИФНС и фонды, напоминает о важных налоговых датах. Если хотите упростить работу с налогами и сэкономить на бухгалтере, подключите бухгалтерию Делобанка.

Со следующего года декларацию по УСН придётся сдавать на новом бланке: его утвердила налоговая служба.

Коротко о главном

Компании и ИП на доходной УСН платят налог только с доходов. Стандартная ставка составляет 6%, но региональные власти могут её снижать до нуля.

Упрощенку можно применять, пока не превышен лимит в 251,4 млн рублей и 130 сотрудников.

Доходы учитывайте той датой, когда они поступили в кассу или на счёт.

Налог нужно платить авансами — частями. Даты уплаты авансов — 28 апреля, июля, октября. Остаток за 2023 год заплатите до 28 марта 2024 (для организаций) или до 29 апреля (для ИП).

До 25 апреля, июля, октября подайте уведомления о рассчитанных суммах налога. Годовую декларацию — до 25 марта (для организаций) или 25 апреля (для ИП) следующего года.