По модели УСН «доходы минус расходы» налог рассчитывают с прибыли. Казалось бы, всё просто: записал как можно больше трат в бизнес-расходы, чтобы заплатить поменьше. Но так не получится. Список расходов закрытый, а еще есть обязанность перечислять минимальный налог даже в случае убыточности дела.

Разобрали все нюансы этого режима, чтобы вы могли определиться: работать на нём или выбрать что-то другое. А для тех, кто уже применяет упрощенку, рассказали о последних изменениях. Проверьте, что вы в курсе и всё делаете вовремя.

Кому подходит УСН «доходы минус расходы»

Система вам подойдёт, если:

Расходы на бизнес составляют 50% от оборота и больше.К примеру, вы что-то производите, торгуете оптом или в розницу, содержите точку общепита.

У вас большой штат работников.Затраты на оплату труда, страховые взносы, командировочные, больничные считаются расходами. Поэтому их можно учитывать и снижать налоговую базу.

Вы платите налог на добавленную стоимость.В некоторых случаях суммы НДС включают в расходы и за счёт этого платят меньше.

Сменить объект налогообложения разрешено только с начала следующего года. Текущий год придётся дорабатывать, даже если выбранная модель УСН окажется невыгодной. Чтобы не терять в прибыли, заранее всё просчитайте и посмотрите наши рекомендации по выбору УСН.

Лимиты, ограничения, ставки в 2023 году

15% — стандартная ставка на доходно-расходной упрощенке. Она может быть снижена до 5% по решению властей конкретного региона.

В Санкт-Петербурге налоговая ставка составляет 7%. А для предпринимателей с кодом по ОКВЭД 72 «научные исследования и разработки» до конца года действует 5%. Предприятия и ИП из Нижегородской области платят налог по ставке 5%, если занимаются разработкой ПО, либо предоставляют места для временного проживания.

Найти свою ставку можно с помощью таблицы от компании 1С:ИТС или на сайте ФНС, указав вверху нужный субъект федерации.

УСН «доходы минус расходы» предусматривает повышенную ставку 20%. Она начинает действовать, когда доход фирмы превышает 188,5 млн, а средняя численность сотрудников — сто человек. А если компания заработает больше 251,4 млн и средняя численность перешагнёт отметку в 130 работников, право на использование УСН исчезнет. Придётся платить по общей системе.

Не забывайте соблюдать лимит по остаточной стоимости основных средств: 150 миллионов рублей. Если сомневаетесь, подходит ли ваш вид деятельности под льготный налоговый режим, проверьте по Налоговому кодексу.

Какие расходы учитывать и каким числом

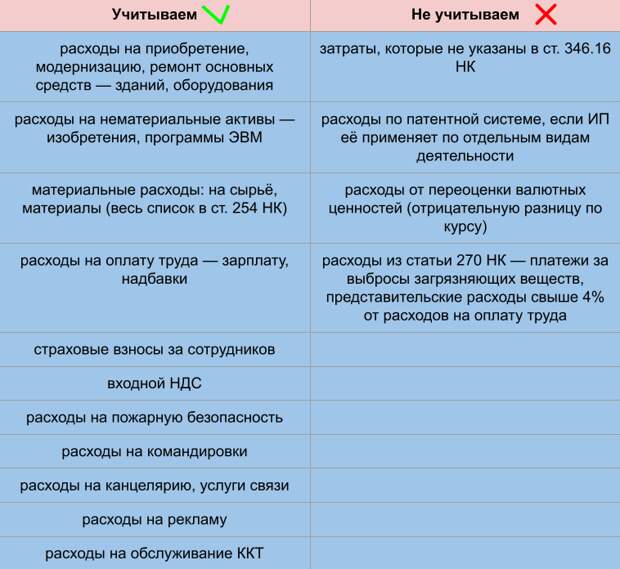

Упрощенцам разрешено учитывать не все затраты на бизнес, а лишь те, которые перечислены в статье 346.16 НК. Список закрытый: трату нельзя списать в расход по желанию.

Чтобы было проще разобраться, смотрите памятку:

Важно. Сборы и налоги, например, земельный и транспортный, тоже можно списать в расходы по УСН.

Если какого-то расхода в ст. 346.16 НК нет, а вам нужно его учесть, просмотрите ст. 254 НК. В ней перечислены материальные расходы и их перечень свободный. Но затрата должна действительно пойти на развитие дела: налоговики потребуют подтверждений.

Расходы учитывают, если они соответствуют нескольким условиям:

Соблюдайте эти условия, чтобы у налоговых органов не было оснований для пересчёта и доначисления налога.

Расходы признают на дату их фактической оплаты. Траты на товары для перепродажи учитывайте по мере реализации: перепродали → включили в расход.

Про учёт доходов мы подробно рассказывали в инструкции по УСН «доходы». Если коротко, то доход признают кассовым методом: когда деньги поступили в кассу или на счёт. Для целей бухгалтерского и налогового учёта все упрощенцы обязаны вести КУДиР.

Некоторые расходы учитывают в особом порядке, к примеру заработную и арендную плату, основные средства.

Как считать и платить налог

Чтобы определить сумму налога, нужно налогооблагаемую базу умножить на ставку. База — это разница между доходами и расходами: их считаем по нарастающей с начала года. После каждого квартала следует вносить авансы и доплатить остаток по итогу года.

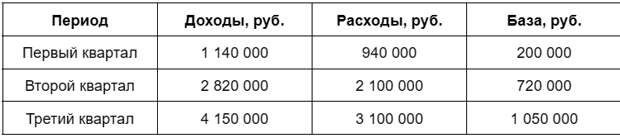

Для ясности разберём на примере. Общество с ограниченной ответственностью «Прогресс» применяет УСН с обычной ставкой 15%. Доходы за 2023 составили 7,45 млн, расходы 5,23 млн. Ежеквартальные величины указаны в таблице:

Рассчитаем авансы за каждый квартал.

Первый: 200 000 * 15% = 30 тыс.

Второй:720 000 * 15% - 30 000 = 78 000 руб.

Третий:1 050 000 * 15% - 30 000 - 78 000 = 49 500 руб.

Остаток за год:(7 450 000 - 5 230 000) * 15% - 30 000 - 78 000 - 49 500 = 175 500 рублей.

Важно.По такой схеме считают обычный налог. Для бизнеса на доходно-расходной упрощенке действует правило: обычный налог по итогам года не должен оказаться меньше минимального. Минимальный — это 1% от годового дохода. Нужно рассчитать обе суммы и заплатить ту, которая окажется больше. В нашем примере годовой доход 7,45 млн, а 1% от него составит 74 500. Поэтому мы будем перечислять сумму, рассчитанную по обычной схеме.

Можно ли дополнительно уменьшить налог

УСН «доходы» позволяет уменьшать налог на торговый сбор, больничные, страховые взносы.

На УСН «доходы минус расходы» эти суммы снижают не налог, а налоговую базу. То есть, они учитываются в расходах. Поэтому повторно уменьшать налог за их счёт нельзя.

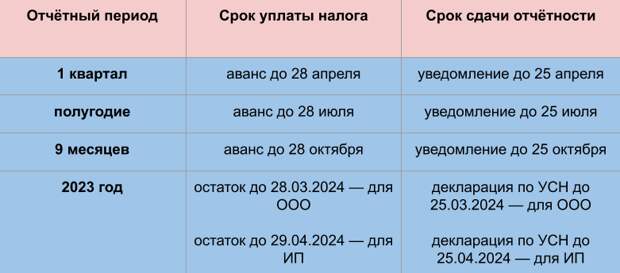

Когда платить и сдавать отчетность

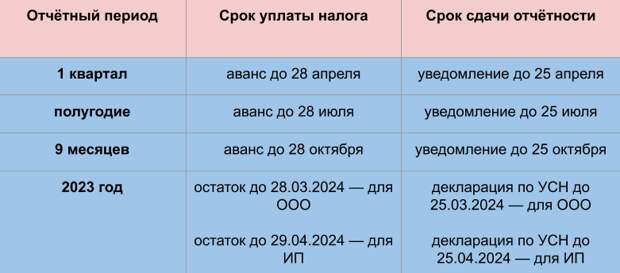

Из-за введения ЕНП отчётные даты изменились. Смотрите шпаргалку с актуальными сроками:

Коротко о доходно-расходной УСН

Компания платит налог 5-15% от прибыли. Эта система выгодна, если у вас много бизнес-расходов.

В расходы можно списать затраты, которые перечислены в НК. Они должны быть обоснованы и подкреплены документами.

Упрощенцы перечисляют авансы в течение года и остаток по итогу года. Если фактический налог окажется меньше 1% от годового дохода, следует заплатить 1%.

На УСН нужно вести КУДиР и сдавать годовую декларацию.