Овердрафт — это краткосрочный кредит, который позволяет бизнесу тратить больше денег, чем есть на счёте. Например, у компании есть 300 тысяч, а на оплату сырья надо 450 тысяч. Если к счёту подключен овердрафт, компания уйдёт в минус на 150 тысяч, а со следующего поступления погасит долг.

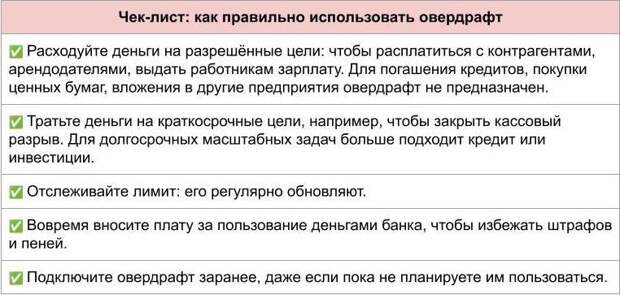

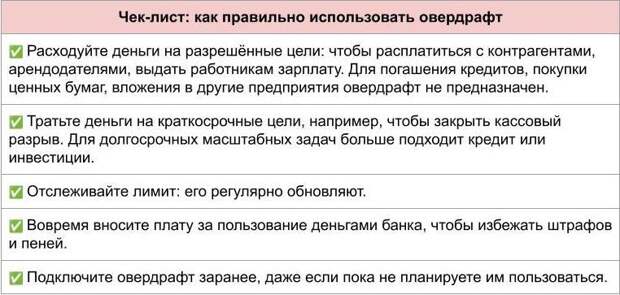

Овердрафт помогает расплатиться с контрагентами, арендодателями, сотрудниками, когда немного не хватает собственных средств. Как и любой финансовый инструмент его нужно использовать грамотно. Рассказываем, какие ошибки чаще всего совершают при использовании овердрафта, и как их не допустить.

Ошибка № 1. Использовать овердрафт, чтобы закрыть кредит

Овердрафтные деньги можно тратить на предпринимательские нужды: оплатить аренду помещения или офиса, выдать людям зарплату, рассчитаться за партию товара, заправить бензином корпоративную газель, купить канцтовары.

Овердрафт не получится перевести на другой счёт или вклад, а также нельзя потратить:

-

на погашение кредита или займа;

-

на покупку ценных бумаг;

-

на оплату доли в уставном капитале других компаний

На какие именно цели запрещено расходовать овердрафт — прописано в условиях предоставления продукта. Если пытаться оплатить им запрещённые цели, такой перевод банк заблокирует.

Ошибка № 2. Брать овердрафт на долгосрочные цели

Долгосрочные цели — это всё, что касается развития и масштабирования бизнеса, и для них лучше брать кредит.

Овердрафт не подходит по нескольким причинам:

-

Чтобы открыть ещё одну торговую точку или развить новое направление, обычно нужно несколько миллионов и больше. Предел овердрафта — сумма в 30–70% среднего месячного оборота. Например, Делобанк максимально даёт клиенту до 1 миллиона рублей. То есть, этих денег просто не хватит реализацию крупных планов.

-

Овердрафтом можно пользоваться неограниченное число раз, но в пределах срока, например, 1 год. Дальше его могут не продлить.

-

Сумму, потраченную за один день (транш), нужно вернуть в короткие сроки. Обычно через месяц–два.

Что лучше — кредит или овердрафт — зависит от задачи, которую вы хотите решить. Если построить новый завод — кредит, закрыть кассовый разрыв — овердрафт. Чем отличаются эти финансовые инструменты и когда какой выбрать, читайте в нашем материале «Овердрафт: что это и какие проблемы бизнеса поможет решить».

Ошибка № 3. Не контролировать лимит

Лимит — это та сумма, на которую клиент может уйти в минус.

Банк регулярно пересматривает лимит. Если клиент не допускает никаких просрочек, наращивает обороты, ему могут увеличить лимит. А когда есть просрочки, сомнительные операции по счёту, обороты снижаются, то лимит уменьшают.

Например, ООО «Эталон» 25 июля потратило 150 тыс. из доступных по овердрафту 400 тыс. Первого августа банк пересмотрел лимит и снизил его до 200 тыс. «Эталон» полагает, что у него в запасе ещё 250 тыс, а на самом деле доступно только 50 тыс.

Обо всех изменениях лимита банк уведомляет клиента, и эти уведомления важно не пропустить. Если лимит снижают, долг сверх него нужно погасить.

Ошибка № 4. Не платить за пользование деньгами банка

За пользование овердрафтом банки взимают плату. Она может быть в виде фиксированной комиссии, ежедневной или еженедельной платы, минимального платежа. Например, Делобанк начисляет комиссию 0,2% в те дни, когда бизнесмен использует овердрафтные деньги. Долг погашается автоматически после зачисления средств на счёт.

Какой бы ни была плата, следите, чтобы в день списания деньги на счёте были. За просрочку начисляют пеню или штраф. Сведения о недобросовестном заёмщике передают в Бюро кредитных историй.

Не забывайте, что за обслуживание счёта тоже надо платить: денег должно хватить и на обслуживание, и на платёж по овердрафту.

Если всё же допустили просрочку, объясните всё банку и скажите, когда планируется поступление средств. Это лучше, чем делать вид, будто ничего не случилось, и игнорировать звонки банковских сотрудников.

Ошибка № 5. Подключать овердрафт, когда деньги нужны срочно

Банк предлагает клиенту овердрафт, ориентируясь на его обороты. К примеру, Делобанк одобрит овердрафт, если предприниматель проводит операции в течение трёх месяцев и дольше с тремя и более контрагентами. Клиенту останется подписать заявление-анкету, заявление-оферту и подождать пять минут, пока специалисты всё проверят. Затем откроется доступ к лимиту.

Дать клиенту овердрафт — право банка. Он не обязан подключать услугу предпринимателям с маленькими оборотами или просрочками по кредитам.

Если вы получили от банка предложение подключить овердрафт, не отказывайтесь. Потратите 15 минут на заполнение документов и проверку, зато у вас будет запасной кошелёк. Пока вы не тратите деньги банка, комиссия не использование не начисляется.

Подключить и протестировать овердрафт можно в Делобанке. Почему именно здесь? Клиенты Делобанка получают до 1 миллиона рублей и тратят эти деньги на срочные бизнес-расходы. Подтверждённый лимит действует 2 года. Никакой комиссии за подключение, а проценты начислят только за те дни, когда вы используете деньги, и всего 0,2% в день. Минус автоматически исчезает, когда на счёт поступают деньги. Услугу оформят быстро: 10 минут на рассмотрение заявки, еще 5 минут на подключение. Если у вас уже есть расчётный счёт в Делобанке, оставляйте заявку на подключение овердрафта. Если счёта пока нет — смотрите, какие преимущества получают клиенты Делобанка.